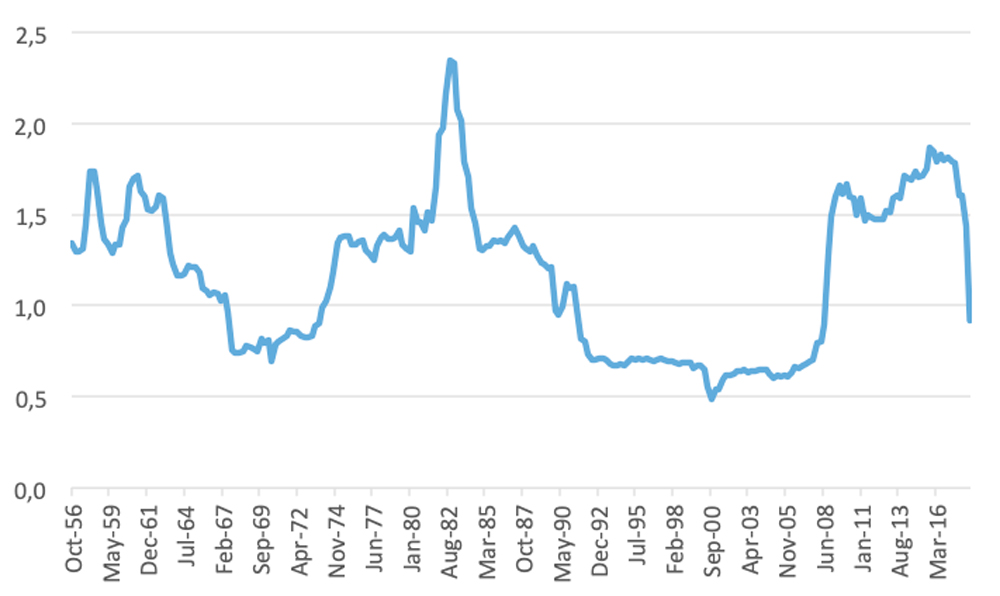

Évolution de la volatilité macroéconomique

Plus ou moins prononcée selon la période, l’incertitude à l’égard des conditions macroéconomiques, qui se mesure généralement par les fluctuations de la croissance du PIB (que l’on appellera ici volatilité macroéconomique) s’est révélée préjudiciable à l’activité économique dans de nombreux pays. Cela s’explique essentiellement par le fait qu’une volatilité macroéconomique plus élevée a tendance à inciter les ménages à économiser par précaution tandis que les entreprises adoptent une approche attentiste, affectant la consommation et l’investissement et, à terme, le PIB. À cet égard, les décideurs politiques cherchent toujours à mettre en œuvre des réformes visant à réduire la volatilité macroéconomique.

Au cours des 30 dernières années, il s’avère que la volatilité macroéconomique a considérablement diminué dans la plupart des pays développés, une tendance que l’on retrouve dans la littérature sous le terme de période de “Grande Modération”. Ce déclin de la volatilité de la production a attiré l’attention des macro économistes, notamment parce qu’il a touché un grand nombre de pays avancés bien que la chronologie et autres particularités puissent varier d’un pays à l’autre. La majorité des travaux portent principalement sur les États-Unis et font état d’un changement structurel de la volatilité de la croissance du PIB américain, constatant une diminution assez drastique de la volatilité du PIB depuis le début des années 1980. Néanmoins, pour ce qui est des autres pays avancés, la littérature met en évidence une rupture structurelle de la volatilité du taux de croissance de la production pour les pays du G7 au cours des années 1980, bien que cette rupture se soit déclarée à différents moments.

Les facteurs de cette période de Grande Modération n’ont pas encore été officiellement déterminés mais les écrits à ce sujet suggèrent trois explications différentes. Tout d’abord, des “bonnes pratiques” ont été mises en œuvre par les entreprises, notamment une meilleure gestion des stocks ayant entraîné une réduction de l’amplitude des cycles. Par ailleurs, des “bonnes politiques” ont été appliquées par les décideurs politiques et de nombreuses banques centrales ont, par exemple, adopté des stratégies de ciblage d’inflation qui ont permis de mieux stabiliser les prix. Enfin, la “chance” a également été mise en avant par certains chercheurs dans le sens où l’économie mondiale a connu un déclin en matière de volatilité des chocs exogènes, tels que les chocs pétroliers des années 1970.

Est-ce la fin de la période de Grande Modération ?

Toutefois, après des années de volatilité modérée de la production, la “Grande Récession” qui a touché toutes les économies avancées en 2008-09 dans le sillage de la crise financière mondiale a considérablement surpris les macro économistes par sa forte amplitude. Par exemple, Reinhart et Rogoff (2009) ont qualifié cette période de Grande Récession et ses conséquences de “seconde grande contraction”, la première grande contraction étant la Grande Dépression. Parmi les différentes explications de cette ampleur inattendue, Stock et Watson (2012) soutiennent que les chocs macroéconomiques ont été beaucoup plus importants que par le passé, du moins aux États-Unis, en particulier les chocs associés à des perturbations financières et à une incertitude grandissante. Dans un sens, cette hypothèse sur l’ampleur des chocs est également soutenue par Ferrara et al. (2015) qui démontrent que la Grande Modération ne s’accompagne pas d’une augmentation de la dynamique non linéaire au sein des variables macroéconomiques, laissant penser qu’une approche linéaire des chocs pourrait être plus appropriée pour décrire cette période spécifique. Certains auteurs soulignent également le rôle d’accélérateur majeur des systèmes financiers et commerciaux internationaux profondément intégrés (voir Baldwin, 2009) qui ont contribué à l’intensité et à la synchronisation mondiale de ce phénomène.

En termes de politique économique, il est pertinent de se demander si cette Grande Récession met définitivement fin à la période de Grande Modération ou si elle peut être considérée comme un phénomène éphémère qui n’aura aucun impact sur la volatilité macroéconomique sur le moyen et le long termes. En effet, si nous supposons que nous sommes entrés dans une nouvelle ère de forte volatilité macroéconomique, parallèlement à une nouvelle ère de faible croissance potentielle (ce qui semble être le cas pour de nombreux pays avancés), on assisterait à l’avenir à des récessions plus fréquentes au sens du NBER, c’est-à-dire une baisse significative et prolongée du niveau global de production. Certaines études se prononcent en faveur d’un passage à un nouveau régime de volatilité de la croissance de la production mais d’autres données indiquent que la Grande Modération n’est peut-être pas terminée.

Méthodologie et principaux résultats

Pour contribuer au débat sur cette question spécifique, cet article cherche à établir empiriquement si la faible volatilité du PIB a changé ou non depuis l’émergence de la Grande Modération en utilisant des tests économétriques de rupture pour la moyenne et la variance de la croissance du PIB. Nous identifions des ruptures permanentes et temporaires aussi bien pour la moyenne et la variance dans les séries de PIB de dix pays avancés (États-Unis, Royaume-Uni, Japon, Allemagne, France, Italie, Canada, Australie, Espagne et Pays-Bas). Nos résultats empiriques ne prouvent pas que la période de Grande Modération soit terminée mais plutôt que la Grande Récession est caractérisée par un impact à court terme important sur la croissance de la production et non sur sa volatilité, du moins pour tous les pays inclus dans l’analyse. De ce fait, il ressort de notre analyse basée sur des données récentes relatives au PIB que rien ne prouve actuellement l’existence d’un nouveau régime persistant de forte volatilité macroéconomique.

Par ailleurs, nous mettons à profit notre cadre économétrique pour examiner le lien entre la croissance macroéconomique et la volatilité macroéconomique. Un certain nombre d’études ont cherché à comprendre en quoi la volatilité du PIB affecte le taux de croissance du PIB. Autrement dit, une diminution de la volatilité du taux de croissance du PIB est-elle associée à un taux de croissance du PIB plus faible ou plus élevé ? Des modèles théoriques et analyses empiriques alternatifs donnent des résultats globalement mitigés. Nous examinons à nouveau l’effet de la volatilité de la production sur sa croissance en évaluant des modèles GARCH en moyenne pour lesquels nous prenons en compte des ruptures potentielles. Nous constatons que le fait de négliger les ruptures dans la moyenne et la variance peut fausser les résultats économétriques pour ce qui est du lien entre la croissance de la production et sa volatilité. En effet, nous ne trouvons aucune preuve évidente de lien entre la volatilité de la croissance de la production d’une part et la croissance de cette production d’autre part dès lors que nous tenons compte des ruptures dans les modèles GARCH à moyenne.

Pour conclure, si nous voulons inscrire nos résultats dans les perspectives macroéconomiques actuelles, il convient tout d’abord de noter qu’en dépit de l’accroissement des incertitudes mondiales de différentes natures (y compris le Brexit ou la guerre commerciale), la volatilité macroéconomique sous-jacente est restée faible depuis 2011. La crise sanitaire et économique du Covid-19 constitue un choc exogène inattendu et pourrait modifier de manière permanente ce régime de faible volatilité.

Charles, Amelie and Darné, Olivier and Ferrara, Laurent, Does the Great Recession Imply the End of the Great Moderation? International Evidence (April 2018). Economic Inquiry, Vol. 56, Issue 2, pp. 745-760, 2018. Available at SSRN: https://ssrn.com/abstract=3127916 or http://dx.doi.org/10.1111/ecin.12551